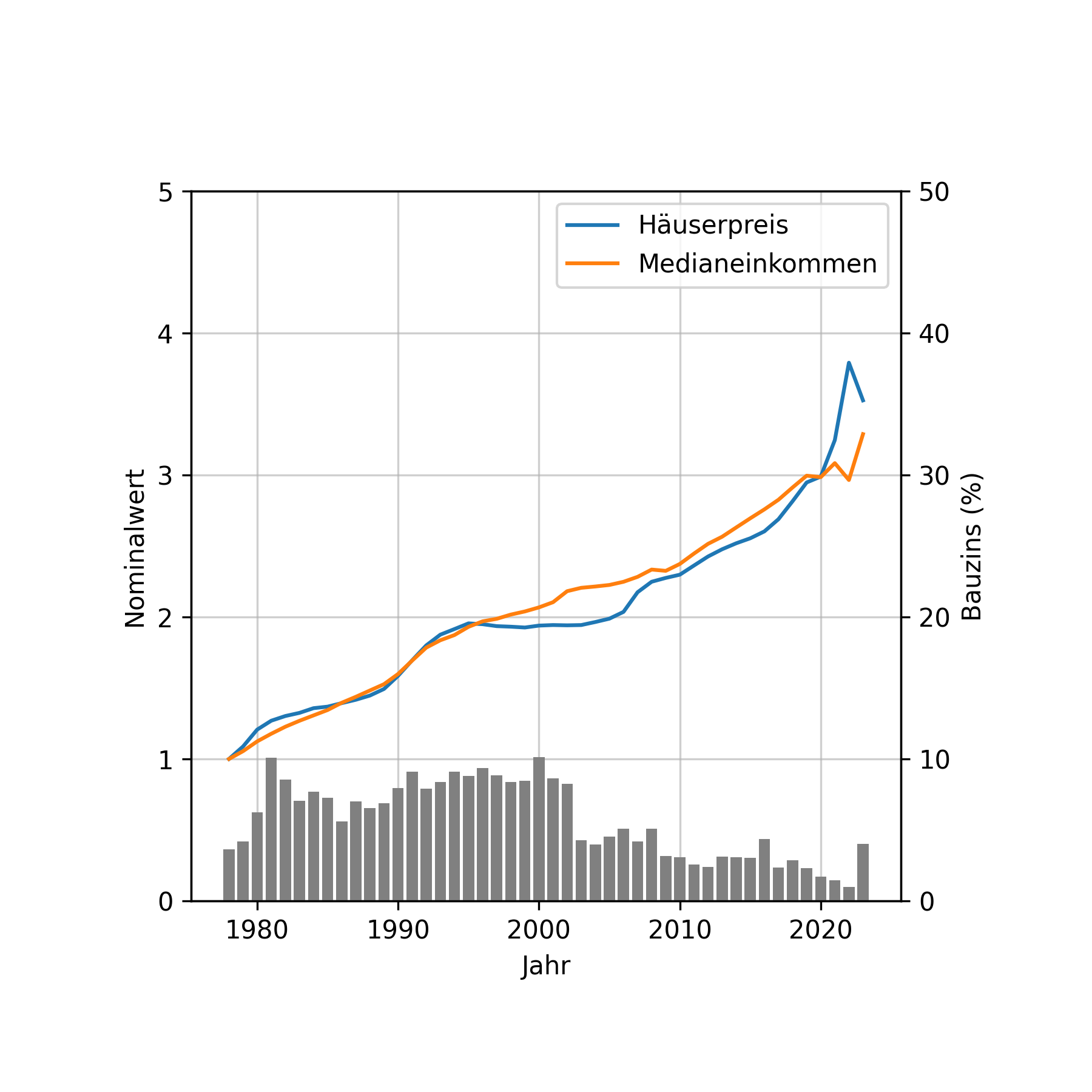

Gezeigt ist die Erschwinglichkeit, also Verhältnis aus Baupreisindex zu Medianeinkommen (blau) in (vor 1989 West-) Deuschland. Zudem habe ich die Erschwinglichkeit mit dem jeweiligen Bauzins gewichtet (orange). Ich bin kein Wirtschaftswissenschaftler, also kann sein dass man das alles anders nennt, sorry dafür. 😅

Aber hier ist ein hoher Erschwinglichkeitswert schlecht, man braucht mehr Einkommen pro Immobilie und ein niedriger entsprechend weniger Einkommen. Man sieht dass es historisch zwei Zeiträume gab die mit den 2020ern vergleichbar sind. Damals musste man ähnlich viel Einkommen für ein Haus hinlegen. Die Jahre 2000-2015 waren dagegen etwas einfacher, vorallem 2001-2004 waren goldene Zeiten für Häuslebauer. 👍

Gewichtet man das ganze mit dem jeweiligen Bauzins, also relevant für Leute die ein Kredit brauchen, dann sieht Sache etwas ungünstiger für vorallem die 80er aus. 1981 war es demnach noch schwieriger ein Haus zu finanzieren als heute 2023 (Prognose mittels Vierteljahrwerten). Die orangene Line impliziert auch, dass es heute genauso schwer ist eine Immobilie zu finanzieren als 1994, während die blaue, also ohne Zins, eher mit den 80ern zu vergleichen ist. 🤓

Völlig klar ist dass 2022 der absolute worst case seit 50 Jahren war. Nun fallen jedoch die Immopreise schneller als der Zins ansteigt, sodass wir zwar in schwierigen Zeiten leben aber nicht mehr so absurd wie die letzten 2 Jahre. 🥲

Hier noch die zugrundeliegenden normierten (1 @ 1978) nominalen Medianeinkommen, Häuserpreisindices und Bauzinsen:

Quellen sind eine Kombination aus:

Kritik gerne und/oder Verbesserungsvorschläge, aber bedenkt ich bin kein Profi. Trotzdem versuche ich in der extrem überhitzten Medienlandschaft einen kühlen Kopf mittels eigener Überlegungen zu bewahren. #ImmanuelKant

Tl;dr: Boomer hatten es auch sehr schwer in den 80ern! Bessere Zeiten kommen! 🤩

Das ist mir auch aufgefallen, aber gut die Medien kopieren viel voneinander… Aber gerade deswegen hat mich das interessiert.

Ich wollte das mal nachrechnen, weil ich das eben nicht ganz geglaubt habe. Weil mit nem 3fachen Zins wird es dementsprechend schwieriger die gleiche Immobilie zu kaufen wenn der Preis sich nicht gedrittelt hat. So meine Intuition.

Mit der Erschwinglichkeit selber stimmt was nicht; man muss den Bauzins irgendwie hineinrechnen um eben die echte Belastung auf ein Haushalt zu ermitteln. Ich glaube das meine Methode das nur einfach zu multiplizieren nicht genug ist. Deswegen wollte ich die Disskussion hier mal anstoßen.

Wie gesagt bin kein WiWi/VWler deswegen erhoffe ich mir hier Klärung von Profis.

Ja, ich glaube die Intuition ist da nicht so einfach wegen dem Zinseszins.

Man könnte eine Rechnung machen wie lange man abbezahlt, zB bei 1% Tilgung, Kredit ist der Hauspreis, und man kann 30-40% des Haushaltseinkommen dafür aufbringen. Vielleicht kann man das dann besser vergleichen?

Die Hauptlinienin der Argumentation dieser Artikel liegt darin, dass der Realzins - also Bauzins minus Inflation - negativ ist. Wenn du also eine Lohnerhöhung über 4% bekommst, dann ist der Bauzins für dich negativ! Und das, ums mal kurz in Perspektive zu bringen, gabs noch nie.